9 oktober '24 - In de verzekeringswereld zijn inzicht in risicofactoren en het gebruik van geavanceerde modellen essentieel voor een gezond risicobeheer. Schadefrequentie, die de basis vormt voor de schaderatio, speelt hierin een centrale rol. Door schadefrequentie te analyseren, kunnen verzekeraars risico’s beter inschatten en hun premies effectiever afstemmen. Dit artikel bespreekt de invloed van de leeftijd van taxi's op de schadefrequentie, en hoe risicomodellen verzekeraars in staat stellen verwachte schades te voorspellen en portefeuilles van verschillende assurantieadviseurs met elkaar te vergelijken.

De relatie tussen schadefrequentie en leeftijd van taxi’s

De leeftijd van een taxi blijkt een bepalende factor te zijn voor de schadefrequentie, een belangrijk element in risicomodellen. Uit onze analyse komt naar voren dat de schadefrequentie voor WA-dekkingen toeneemt naarmate taxi's ouder worden. Dit is te verklaren door technische slijtage en minder geavanceerde veiligheidsvoorzieningen in oudere voertuigen, wat leidt tot een hogere kans op schadeclaims. Oudere taxi's brengen hierdoor een groter risico met zich mee voor verzekeraars.

Bij Casco-verzekeringen zien we echter een tegenovergestelde trend. De schadefrequentie neemt af bij oudere voertuigen. Dit kan komen doordat eigenaars van oudere taxi’s ervoor kiezen om kleinere schades niet te claimen, of doordat deze schades minder opvallen door het algehele gebruiksspoor van het voertuig. Dit gedrag zorgt voor minder claims bij Casco-verzekeringen voor oudere taxi's.

Deze bevindingen laten zien dat de leeftijd van een voertuig een belangrijke variabele is die verzekeraars helpt bij het beoordelen van risico’s. Inzicht in deze relatie helpt verzekeraars om risicoprofielen van voertuigen nauwkeuriger vast te stellen en premies op maat aan te passen.

De kracht van voorspellende risicomodellen

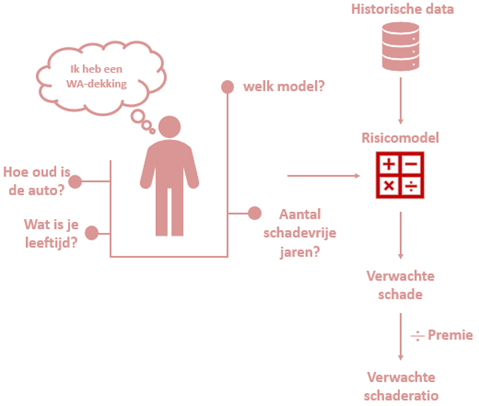

Naast het begrijpen van de impact van voertuigleeftijd op de schadefrequentie zetten verzekeraars steeds vaker voorspellende risicomodellen in om toekomstige schadebedragen te voorspellen. Deze modellen kunnen voor elke polis, op basis van historische gegevens en specifieke risicofactoren, zoals de leeftijd van het voertuig, een verwachte schadelast berekenen. Dit geeft verzekeraars niet alleen de mogelijkheid om potentiële schades proactief te beheersen, maar ook om inzicht te krijgen in het algehele risicoprofiel van hun portefeuille.

Deze voorspellende modellen stellen verzekeraars in staat om niet enkel terug te kijken naar historische schadepatronen, maar om ook te anticiperen op toekomstig risico. Hierdoor wordt risicobeheer dynamischer en kunnen preventieve maatregelen tijdig worden getroffen, wat resulteert in een verbeterde schadebeheersing.

Vergelijking van portefeuilles tussen verzekeringsadviseurs

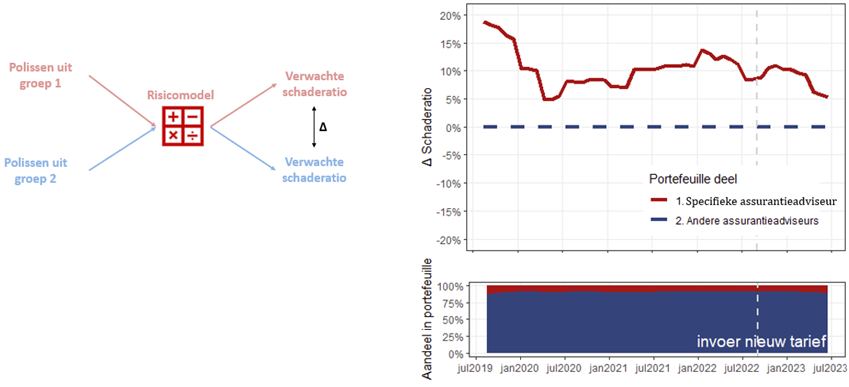

Een belangrijke toepassing van risicomodellen is het vergelijken van portefeuilles tussen verschillende verzekeringsadviseurs. Door deze modellen in te zetten, kunnen verzekeraars inzicht krijgen in de verwachte schaderatio van een portefeuille en die vergelijken met andere adviseurs. De bovenstaande figuur visualiseert hoe een risicomodel voor elke polis een verwacht schadebedrag voorspelt, terwijl de figuur hieronder laat zien hoe de verwachte schaderatio van een specifieke verzekeringsadviseur zich verhoudt tot de rest.

Dit stelt verzekeraars in staat om te identificeren welke verzekeringsadviseurs portefeuilles beheren met een hoger risicoprofiel, en waar mogelijk gericht bij te sturen. Voor verzekeringsadviseurs biedt het de mogelijkheid om hun portefeuille te analyseren en deze te vergelijken met die van collega’s. Dit biedt niet alleen kansen om de eigen prestaties te verbeteren, maar bevordert ook samenwerking met verzekeraars, die beter inzicht krijgen in risicobeheer en schadepreventie.

Oproep

Er zijn grote verschillen in de schaderatio’s van de portefeuilles van verzekeringsadviseurs. Adviseurs met veel schades in hun portefeuilles willen we oproepen schadepreventie (nog) meer prioriteit te geven in de gesprekken met hun klanten. Een lagere schade leidt uiteindelijk ertoe dat premies kunnen dalen of minder hoeven te stijgen, wat voor uw klanten gunstig is. Voor klanten met veel schades zou rijden met de RijBeterBox een optie kunnen zijn. Voor klanten met een wagenpark zou bijvoorbeeld ondersteuning door DriverLinQ een goede mogelijkheid zijn om de schadelast te verminderen, zie een eerder nieuwsbriefartikel.

Auteur

Diederik Nederhorst, Data Scientist bij de Vereende